EIGEN解锁时间临近,预期估值和收益是多少?

最近两天,再质押(Restaking)赛道的开山鼻祖 EigenLayer 接连官宣了两起关于 EIGEN 代币的大动作。

· 一是第二季(Season 2)空投已开放申领,申领窗口将持续至 2025 年 3 月 16 日。

· 二是将推出程序化激励措施(Programmatic Incentives V1),将从 10 月起(历史行为追溯至 8 月 15 日)以周为时间单位向表现合格的质押者及运营节点发放 EIGEN 激励,第一年预计将分配约 6695 万枚 EIGEN,相当于 EIGEN 初始供应的 4% 。

在部分关注 EigenLayer 的用户看来,EigenLayer 突然的节奏加速是为了给即将到来的「EIGEN 解锁」事件预热,以期在 EIGEN 正式流通之后赢得更多的市场关注及参与。

今年 5 月 10 日,EigenLayer 开放了第一季(Season 1)空投申领,但自申领以来 EIGEN 代币一直处于不可转账(non-transferable)的状态,这一多多少少有些「吊胃口」的行为也使得 EigenLayer 在二级市场上始终未获得与其江湖地位相匹配的讨论度。

EIGEN 到底何时解锁?

关于 EIGEN 的解锁时间,首先需要情调的是市场之上长期流传着一个谬误理解——流通解锁时间为 9 月 30 日。

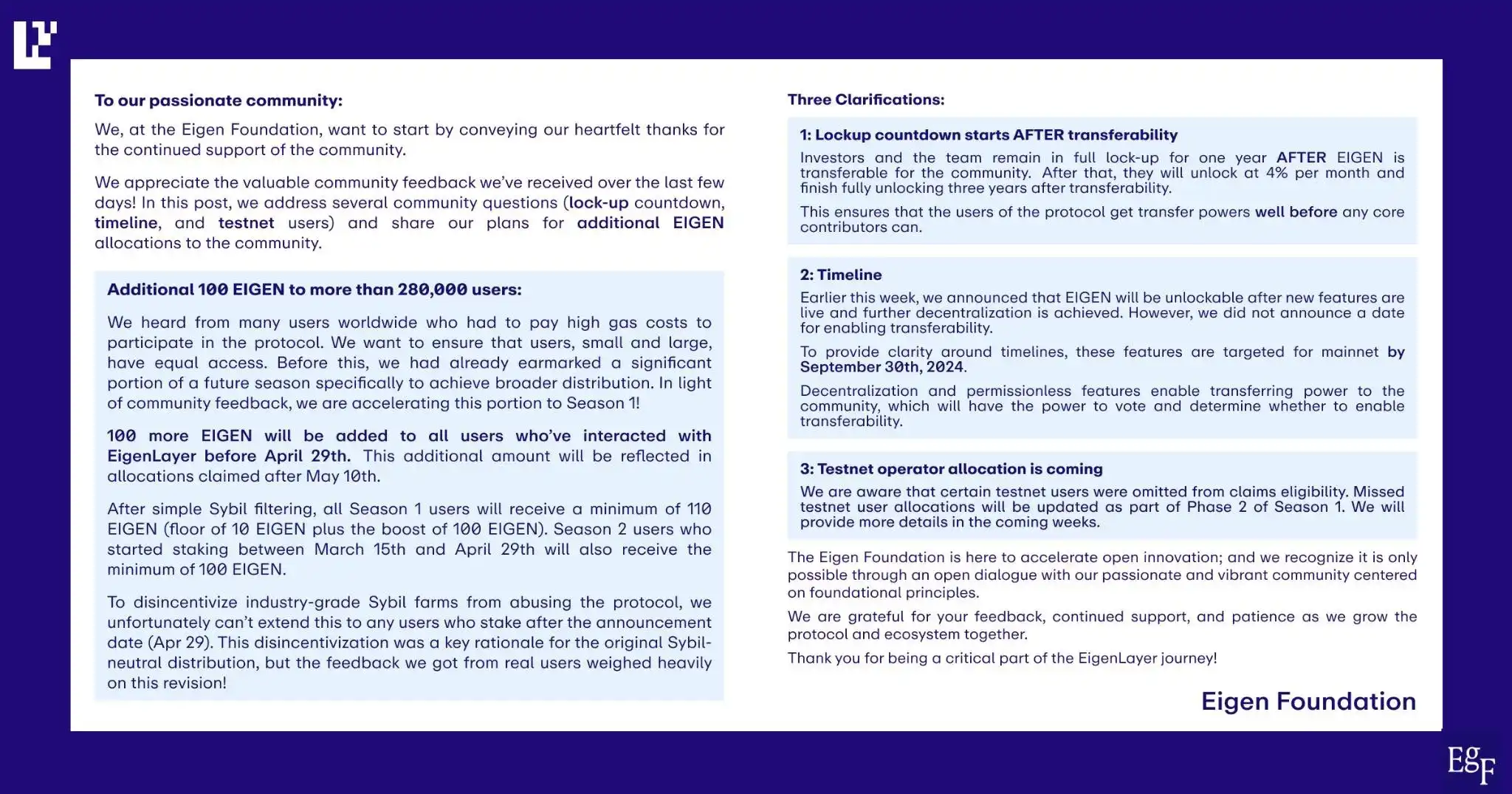

之所以传出该谬误理解,是因为 Eigen 基金会 5 月在关于解锁时间线的官方文档中提到了 9 月 30 日这个日期,但如果你细看 Eigen 基金会的描述,会发现描述其实是:「本周早些时候,我们宣布 ElGEN 将在上线新功能和进一步去中心化后解锁(after new features are live and further decentralization is achieved),但是我们并未公布具体日期,为了明确时间规划,我们计划在 2024 年 9 月 30 日之前在主网实现这些功能(these features)。」

从 Eigen 基金会的表述可以看出,EIGEN 的转账功能解锁应该是在「上线新功能和进一步去中心化」实现之后,而 9 月 30 日则是 EigenLayer 针对「上线新功能和进一步去中心化」所设定的时间预期。

关于「上线新功能和进一步去中心化」的进度,「上线新功能」是个相对主观的概念, 5 月之后 EigenLayer 已相继推出了「AVS 奖励」「程序化激励」等功能,但外部很难判断 EigenLayer 自身对于进度的评估;至于「进一步去中心化」的进度则相对可捕捉,EigenLayer 的第一季空投已结束,最终申领率约为 78.6% ,第二季空投及后续的激励计划则将进一步加速 EIGEN 代币的分发。

总而言之,EigenLayer 官方并未提及将在 9 月 30 日解锁 EIGEN 的转账功能,但结合「进一步去中心化」这一条件的完成进度,个人预测在第二季空投及激励计划开放后,EIGEN 最终的解锁时间不会延迟太久。

EigenLayer 基础数据及估值预期

DeFillama 数据显示,EigenLayer 当前的 TVL 总值暂报 107.9 亿美元,在所有生态所有协议中排名第三,仅次于流动性质押巨头 Lido 以及借贷龙头 Aave。

EigenLayer 官方数据则显示,目前该协议已支持了包括 EigenDA 在内的 16 个 AVS(主动验证服务),服务范围覆盖 DA、预言机、隐私、DePin、游戏、ZK 验证等多个领域。虽然 Symbiotic、Karak、Solayer、Jito 等来自不同生态的各大再质押协议来势汹汹,但就目前来看,EigenLayer 依旧是整个再质押赛道价值规模最大、开发进度最快、网络效应最强的协议。

之所以特别强调「网络效应」,是因为除了自身的强劲基本面表现外,EigenLayer 几乎已一己之力带动了以太坊生态创新的半壁江山,围绕着流动性再质押和具象 AVS 服务等不同领域,包括 ether.fi、Renzo、Puffer、Eigenpie、AltLayer、Omni、eoracle 等在内一大批项目均找到了自身协议的作用场景,依存着 EigenLayer 发展。

这也是为什么,社区曾经会调侃 EigenLayer 为以太坊这个「周天子」的「太保」……

估值方面,虽然目前 EIGEN 尚未激活转账功能,但包括 Aevo 在内的一些盘前交易市场已启动了 EIGEN 的合约交易。截至发文,EIGEN 在 Aevo 上暂报 2.95 美元。

由于 EIGEN 创世时的总供应量为 16.7 亿枚,2.95 美元的报价意味着 EigenLayer 对应的 FDV 约为 49.265 亿美元。

至于初始流通市值,EigenLayer 官方暂时并未披露 EIGEN 的初始流通结构,但我们可以结合两期空投数据对用户的持仓情况做一个简单的计算(暂不考虑激励计划,因为 10 月才开始逐周分发,前期流通占比较少)。EigenLayer 第一季空投最终共有约 8789 万枚 EIGEN 被申领(申领率约为 78.6% );第二季空投总计将分发 8600 万枚 EIGEN(6000 万枚分发给质押者及运营节点, 1000 万枚分发给生态合作伙伴, 600 万枚分发给社区贡献者),如果申领率与第一季情况相同,最终申领数额预计将为 6759 万枚,两季合计将申领 1.55 亿枚 EIGEN。

这意味着所有用户通过两季空投所获取的 EIGEN 总价值约为 4.57 亿美元——这也是可确定的处于完全流通状态的 EIGEN 份额。

未来还会有空投吗?

在今年早些时候官宣第一季空投时,EigenLayer 提到会将 15% 的 EIGEN 代币以空投形式进行分发,而已官宣的第一季和第二季空投分别计划分发 1.13 亿和 8600 万枚 EIGEN,合计约为 2 亿枚 EIGEN,约占 16.7 亿枚创世总供应量的 11.9% 。

这意味着,在 EigenLayer 的规划内,仍将有约 3.1% 的 EIGEN 代币会用于未来的空投轮次。

就个人参与经历来看,考虑到第二轮空投并未采取第一轮空投时最低 100 枚的「雨露均沾」方案,小散质押用户可获取的空投份额已相对较少(毕竟基数太大),单笔份额较大的空投基本上都分配给了巨鲸用户、运营节点及社区贡献者—— 尤其是曾在社交媒体上原创过 EigenLayer 相关优质内容的 KOL,普遍都获得了数千甚至上万枚 EIGEN 空投。

因此在后续潜在的空投轮次中,出于空投目的继续在 EigenLayer 之上进行质押的小散用户可能已不会再有理想的收益预期,除非另辟蹊径,选择类似原创输出等门槛较高的参与方式。

激励计划启动,收益预期如何?

除了空投之外,另一个直接赚取 EIGEN 的方式是即将于 10 月启动的激励计划,该计划旨在以周为时间单位向表现合格的质押者及运营节点发放 EIGEN 激励。

EigenLayer 官方表示,该激励措施将根据自 2024 年 8 月 15 日以来的质押情况实施追溯奖励,首期奖励将于 10 月起每周开放领取。在该计划实施的第一年,预计将分配约 6695 枚 EIGEN,相当于 EIGEN 代币初始供应的 4% 。

结合上述数据,我们可以简单计算一下质押用户在该激励计划下的潜在收益率状况。

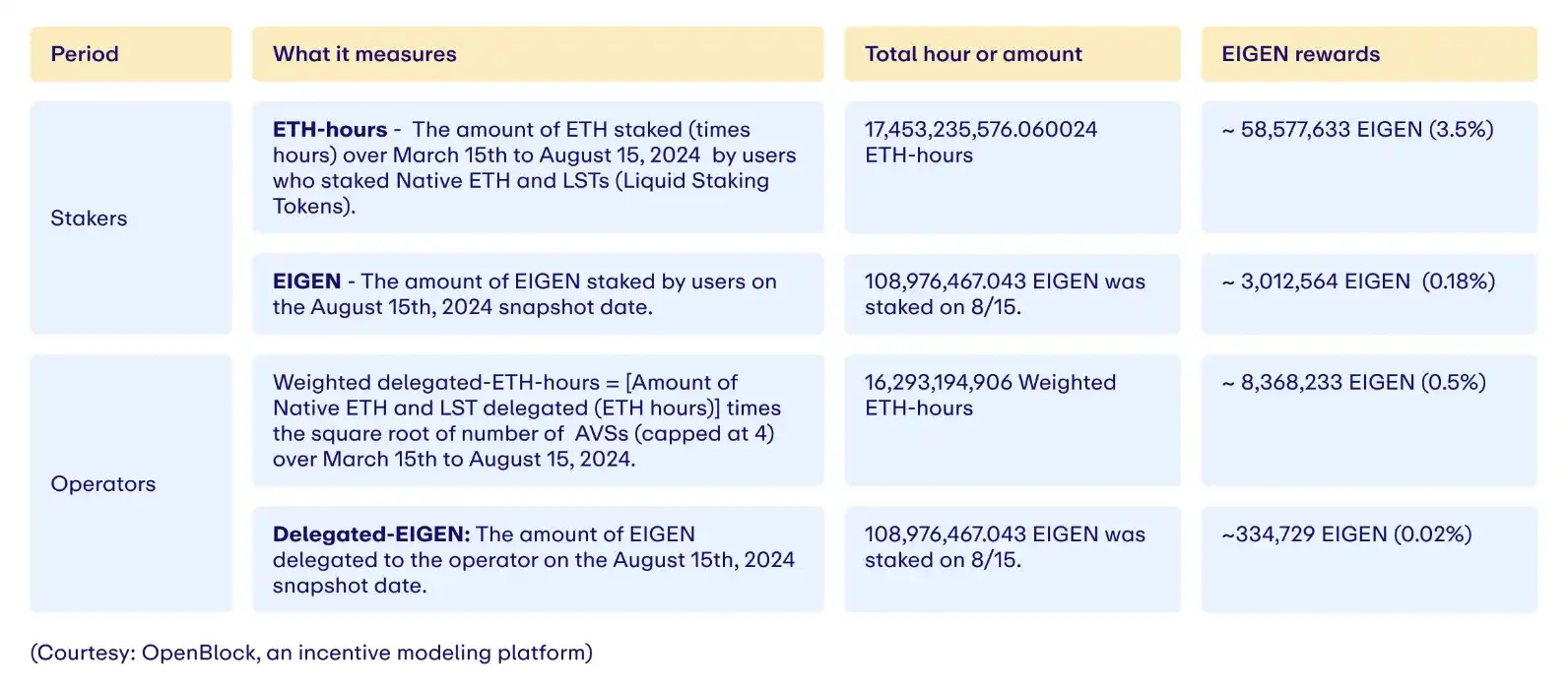

首先,激励计划的分发对象为质押者及运营节点等两大群体,但 EigenLayer 并未明确分配给两大群体的比例。因此,我们选择了参考 EigenLayer 在设计第二季空投时对质押者和运营节点的分配比例。如下图所示,EigenLayer 在第二季空投中向质押者分配了占供应量 3.68% 的 EIGEN,向运营节点分配了 0.52% 的 EIGEN,两大群体的分配比例大致为 88 : 12 。

以此比例计算,第一年 6695 枚 EIGEN 的总激励份额中,预计将有 5891 万枚 EIGEN 将分发给质押用户,以 2.95 美元的价格计算,约为 1.74 亿美元。前文提到过 EigenLayer 当前的 TVL 总值暂报 107.9 亿美元,这意味着质押用户在该激励计划下的潜在收益预计为 1.6% 。

需要强调的,以上计算系基于主观分配预测以及静态币价所作出的粗略计算,最终的收益率状况仍需以 EigenLayer 的实际推进情况为准。虽然 1.6% 的收益率看起来并不客观,但 EigenLayer 质押用户主要由「安全/收益」倾向偏左的大资金用户构成,他们会更注重协议本身的安全级别及流动性状况。在这一基础上,考虑到 EigenLayer 本身还可提供 3% 左右的原生质押收益,再加之 EIGEN 的升值预期,EigenLayer 之上的质押仍具备一定的资金吸引力。

原文链接