铁锂双轮驱动初步成型,大中矿业高管连续增持彰显信心

财经9月25日讯(记者 刘小菲深交所近期发布的数据显示,大中矿业总经理林圃生近期通过大宗交易方式买入703.48万股公司股票,按照交易均价计算,总金额接近6000万元。据统计,这是林圃生自5月以来第四次增持大中矿业,合计买入数量3016万股,成交金额超过2.76亿元。

业内人士称,高管作为上市公司的核心管理层,他们对公司内部情况最为了解。高管增持这一举动,充分体现了其对公司良好基本面和发展前景的坚定信心。

资料来源:深交所官网

铁矿业务经营平稳,备案资源量创新高

基本面上,大中矿业业绩稳健,铁锂双轮驱动已初步成型。

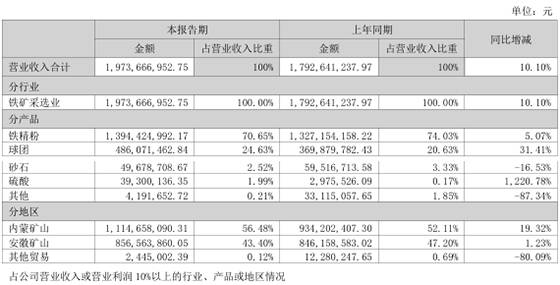

大中矿业近期发布的2024年半年报显示,1-6月实现营业收入19.74亿元,同比增长10.1%;实现扣非后净利润4.58亿元,同比增长0.37%。

作为大中矿业的主营产品,上半年铁精粉和球团销售收入分别为13.94亿元和4.86亿元,合计金额占总营收的比重达95.28%。其中铁精粉单位销售成本在344元/吨左右,毛利率水平63%左右,在同行业处于较高水平。今年3月,国务院印发相关文件,明确提到将有序推动新一轮大规模设备更新和消费品“以旧换新”。德邦证券在研报中指出,这将带动市场对钢铁产品的需求,大中矿业主业(铁精粉 球团或将直接受益。

资料来源:2024年半年报

作为行业龙头,大中矿业拥有丰富的铁矿资源。9月20日,大中矿业发布公告称,子公司金日晟矿业申请矿产资源储量通过评审备案。至此,公司经国土资源管理部门备案的铁矿石资源量累计将达到 6.90亿吨。业内人士表示,丰富的资源储量将为大中矿业扩大产能、促进未来发展及业绩增长提供有力支撑。

原料方面能够实现自给自足的大中矿业,正在加快推动技改扩产项目,公司的生产规模有望进一步提升。据大中矿业管理层透露,公司铁矿原矿核定产能目前是1500万吨/年,未来增量570万吨/年,达产后约2100万吨/年。

由于近期铁矿石价格连续下跌,部分投资者对于大中矿业持续扩产的举动有所质疑。对此,大中矿业管理层在近期的投资者关系活动中回应称,作为矿山企业,拥有更多的资源才能实现可持续发展。因此,公司始终坚持“增储上产”经营目标,通过现有铁矿产能持续技改扩产、提高铁精粉品质,不断夯实公司在铁矿领域的领先地位,促进公司业绩的稳步增长。

锂矿业务稳步推进,两笔大型投资彰显决心

在“碳达峰、碳中和”的国家战略背景下,大中矿业于2022年宣布进军锂矿。

2023年,大中矿业在锂矿领域进行了两笔大的投资,充分展现了其在发展锂矿的决心。4月,大中矿业通过拍卖取得郴州城泰控股权,进而控制了湖南鸡脚山锂矿;8月以40.06亿元的价格成功竞拍四川加达锂矿探矿权,这两处锂矿均具备大-超大型矿产资源潜力。业内人士普遍认为,锂矿有望成为大中矿业新的利润增长点。

今年上半年,湖南鸡脚山锂矿和四川加达锂矿的开发加速。其中鸡脚山锂矿方面,子公司湖南大中赫完成了多处项目用地的申报及征地补偿事宜,同步推进了勘探、采矿、选矿、碳酸锂冶炼及尾矿库等环节的工作,完成了鸡脚山锂矿勘探报告并提交自然资源部审核。

对于四川加达锂矿,上半年大中矿业重点开展了勘探工作及道路建设、场平、输电线路等基础工作。目前已取得加达锂矿勘查项目的开工报告、环评批复、勘探临时用地许可等手续,确保了勘探活动的合法合规进行。根据此前四川省地质矿产勘查开发局化探队编制的调查评价报告,预测得加达锂矿勘查区块氧化锂平均品位1.26%,氧化锂推断资源量37万吨至60万吨(折合碳酸锂当量92万吨至148万吨。

大中矿业管理层在近期的投资者关系活动中表示,公司锂矿项目具备全产业链生产可有效控制成本、行业低谷期建设成本低效率高、产能规模大等优势,可有效缓解市场价格下行带来的不利影响。公司将加快湖南、四川锂矿项目建设,尽快将资源变为产量。同时,公司将持续关注、布局锂矿资源,拓展新能源业务。

内生造血能力强劲,经营现金流量连续增长

现金流方面,2024年上半年,大中矿业的经营活动产生的现金流量净额8.77亿元,同比增长325.64%。

同花顺IFIND数据显示,根据申万行业分类,A股共有9家冶钢原料上市公司,大中矿业上半年经营活动产生的现金流量净额金额位列第二,仅次于鄂尔多斯。

数据来源:同花顺IFIND

事实上,2021年上市以来,大中矿业经营活动产生的现金流量净额持续为正值。2021年-2023年的数据分别为19.18亿元和12.05亿元和16.07亿元,彰显出强劲的“内生造血能力”。

大中矿业表示,公司铁矿业务已经成熟,经营性净现金流可以支撑公司日常经营、技改扩产及锂矿项目建设;且公司与银行在内的融资机构保持着良好的合作,可以根据资金需求取得新增授信。

半年报发布后,多家机构对大中矿业发布研报,给予其后市向好评级。其中民生证券指出,公司原矿产能持续增长,预计2024-2026年公司归母净利润依次为9.83/11.18/12.12亿元,盈利能力稳步增长,维持“推荐”评级;德邦证券看好公司铁矿石扩产产能落地后业绩增长及锂矿资源带来的业绩潜力,维持“买入”评级;国泰君安同样维持了大中矿业“增持”评级,认为公司铁矿业务经营平稳,稳定贡献业绩,锂矿业务正加快建设,预期即将贡献业绩增量。