被动债基发展提速,中短期限品种的需求较旺

今年以来,尽管主动债基整体表现可圈可点,但获取超额收益的难度也在加大,这导致被动债基的配置需求提升,市场规模持续增长。据中金公司数据,截至2024年三季度末,被动债基规模首次突破万亿元,已实现连续六季度规模环比上升。

当前市场波动有所加剧,叠加低利率大环境,投资者参与债市波段轮动的积极性增强,对债券ETF工具化属性的需求提升。据中金公司数据,截至2024年三季度末,21只债券ETF(含LOF合计管理规模超1300亿元,单季度环比扩容近1/4。以鹏华中证5年期地方债ETF(159972为例,据Wind数据,截至2024年11月7日,其流动规模从去年底的31亿元增至当前的39亿元,增幅近26%。

当资金持续流入某一类投资品种,其背后的原因值得关注。业内人士分析,第一,被动债基费率较低,有助于投资者节省交易成本;第二,被动债基持仓透明度较高,投资者可以清楚了解基金的持仓情况;第三,投资者可以在二级市场直接交易债券ETF,便利性提高。

利率债指数基金为主体,期限分布以中短期限为主

投资者在挑选债券指数基金时,一方面要了解基金跟踪的指数是什么,另一方面要判断久期的长短是否符合自己的风险偏好。

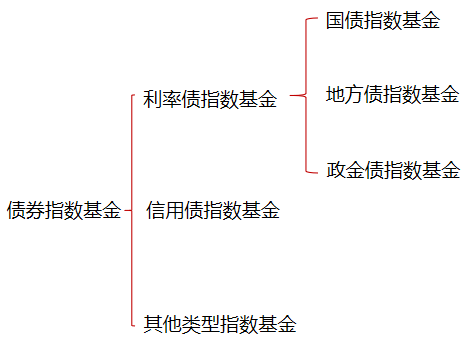

债券指数基金包括利率债、信用债及其他类型指数基金,以利率债指数基金为主体。据平安证券数据,利率债指数基金合计规模占债券指数基金总规模的四分之三(截至2024.3.31,利率债指数基金的主要跟踪指数可进一步划分为国债指数、地方债指数、政金债指数等。

目前市场上的利率债指数基金,期限分布以中短期限为主,据Wind数据,3年以内品种所占比例为50%,5年以内品种所占比例为80%(截至2024.6.30。

不同的久期长短,对应着不同的风险收益特征,一般久期较短的债券指数基金,通常净值波动也较低,比较适合稳健型投资者或者有短期理财需求的投资者。

值得一提的是,据中金公司数据,在短久期利率债和长久期利率债类型中,被动债基的分年度收益明显占优,其中,2024年前三季度,短久期利率债型被动债基的超额收益为86bps,长久期利率债型被动债基的超额收益为32bps。

鹏华固收全力布局,完善中短久期指数工具箱

近年来,在持续夯实主动投资管理能力的同时,鹏华固收团队积极塑造被动线产品品牌,致力于为投资者提供多样化的债券投资工具,目前已开发利率债指数基金、信用债指数基金、存单指数基金、债券ETF四大品类,涵盖短期限、中期限、长期限三种类型,可以满足不同客户不同期限的资产配置需求。

具体来看,在短久期、中短久期利率债指数基金方面,鹏华固收已打造出鹏华中债1-3年国开债(007000、鹏华中债1-3年农发债(009702、鹏华中证0-4年期地方债ETF (159816、鹏华中证5年期地方债ETF(159972等产品。

其中,鹏华中债1-3年国开债成立于2019年3月,是鹏华固收旗下首只债券指数基金,主投中债1-3年国开债指数成份券及备选成份券,平均剩余期限1.65年。据基金定期报告,截至2024年9月30日,鹏华中债1-3年国开债A过去一年、三年、自成立以来的净值增长率分别为3.55%、9.60%、18.97%,同期业绩比较基准分别为3.08%、8.85%、17.94%。

鹏华中证5年期地方债ETF成立于2019年8月,是全市场首只5年期地债ETF以及深交所第一只地债ETF产品,主投中证5年期地方政府债指数成份券及备选成份券,指数平均剩余期限4.44年,久期特征适合债券牛市和震荡市。据银河证券长期业绩排行榜数据,截至2024年9月30日,该基金过去一年、三年凭借5.57%、13.05%的净值增长率,同类排名6/18、3/12。

从今年新发市场看,短期限政金债指数基金仍是市场关注的热点产品,据Wind数据,2024年上半年,20余只短期限政金债指数基金成立,新成立的基金主要跟踪0-3年期限指数。鹏华固收也抓住机遇完善旗下相关产品线,近期鹏华中债0-3年政金债指数基金(A类021720 ,C类021721刚结束募集,产品定位为货币增强工具,具有现金管理属性,力争达到中低回撤、收益稳健的目标,仅投资政策性金融债、国债和同业存单,信用风险较低。

借鉴海外市场发展经验,未来随着我国债券市场发展以及投资需求的多元化,被动债基有望在品种、期限、策略等方面不断创新,迎来广阔的发展空间。在此过程中,以鹏华基金等为代表的资管机构,将持续精进投研实力,为投资者提供更丰富、更便利的债券指数产品。

叶景