什么是代币化股票?不同模型的技术与权益差异详解

你了解「资产代币化」吗?

将现实世界的资产通过区块链技术进行代币化,即 RWA(Real World Asset Tokenization),正是当前加密领域备受关注的热门赛道。

据多方数据显示,截至2024年底,全球实体资产代币化市场规模已达到240至500亿美元。麦肯锡预测,到2030年这一数字有望攀升至2万亿美元;而渣打银行的最新研究报告则更为乐观,预计到2034年将突破30万亿美元。

这意味着RWA市场在未来五到十年内可能实现数十倍甚至数百倍的增长。

如此巨大的增长潜力源于代币化带来的多重优势:与智能合约及去中心化金融(DeFi)协议的高度可组合性、交易记录的透明性,以及支持全球用户7天24小时不间断访问。目前,黄金、国债、基金乃至股票等各类传统资产正加速向链上迁移。

其中,股票代币化近期尤为引人注目:Kraken、Robinhood 等主流金融平台纷纷推出相关产品,允许用户在区块链上全天候交易数百只美国上市公司股票与ETF,甚至涵盖OpenAI、SpaceX等未上市企业的股权。然而,这一创新也迅速引发了监管与合规层面的广泛讨论。

什么是代币化股票?

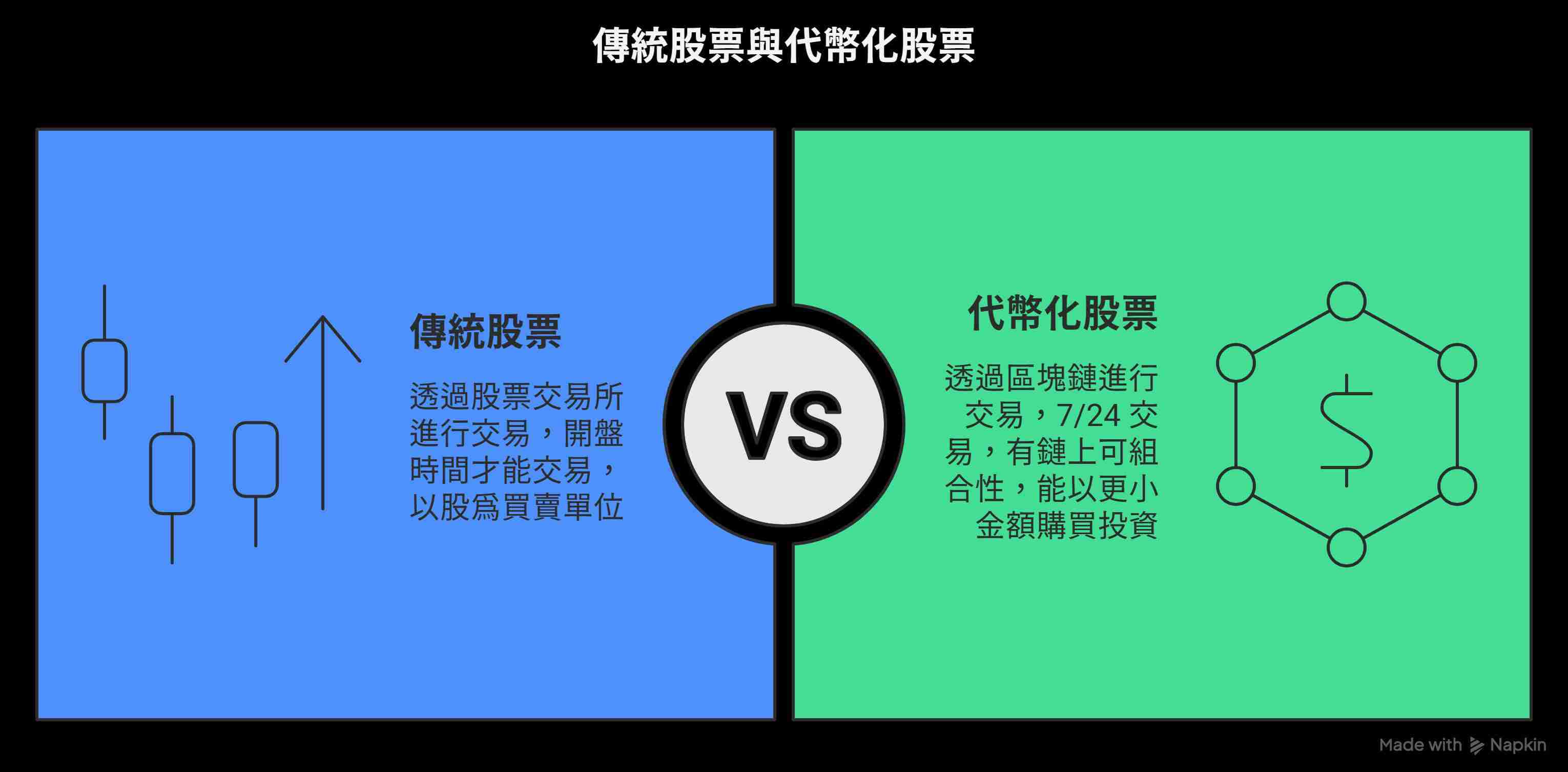

代币化股票(Tokenized Stocks) 是指利用区块链技术,将传统股票“数字化”为可在链上流转的加密代币,属于一种融合传统金融与Web3的新型投资工具。

简而言之,就是让苹果、特斯拉等公司的股票“变身成可在区块链上自由交易的数字代币”,投资者可以像买卖比特币或以太坊一样,在支持的平台上便捷地进行操作。

每一单位的股票代币通常锚定一股真实股票,实时反映其市场价格,并根据发行机制分享部分经济权益。尽管不同模式在细节上有所差异,但核心目标一致——实现股票资产的链上化,享受区块链带来的高效、透明与全球化优势。

代币化股票三种发行模式

目前主流的代币化股票主要分为以下三种类型:

1. 衍生品合约型

该模式并不一定持有真实的底层股票作为支撑,而是通过金融衍生合约来追踪目标股票的价格波动,并模拟派发股息。例如Robinhood推出的Stock Tokens即属此类,其本质更接近一种基于区块链的金融衍生品。

“购买股票代币时,你并未真正拥有股票本身,而是获得一份记录在区块链上的价格追踪合约。”

2. 实体资产信托支持型

此类模式由平台方实际持有与代币数量1:1对应的实体股票,并交由独立第三方信托机构托管,确保储备资产的安全与透明。Kraken的Backed、Bybit的相关产品,以及Solana生态中的xStocks均采用此架构。即将推出代币化股票产品的RWA项目Ondo,在完成对美国经纪商收购后,也将采取这种有真实股票背书的模式。

虽然价格和收益机制与真实股票高度一致,但股息处理方式因平台而异——如xStocks选择将股息自动再投资于更多代币,而非现金发放。即便如此,这类代币仍不具备股东投票权,因为法律上的股东身份属于信托实体。

3. 企业原生链上发行型

这是最具前瞻性的模式:公司直接在区块链上发行原生股票代币,股权信息直接登记于分布式账本,绕开传统清算与托管体系。目前该模式仍处于概念探索阶段,尚未大规模落地。

从用户视角看,前两种模式在使用体验和经济回报上相差无几,都能实现价格同步和股息分配(形式或有不同),关键区别在于底层资产结构与风险保障机制,尤其是在平台破产等极端情况下,投资者的求偿顺序可能存在差异。

代币化股票vs 实体股票,利益与权益一样吗?

现阶段,代币化股票在股价联动和分红等“经济收益”方面已基本实现与实体股票的对等,但在法律层面的“股东权利”上仍存在显著鸿沟——最核心的问题是:代币持有者无法被列入正式股东名册,也不享有投票权。

“投票权缺失”是两者之间最根本的权益差距。

对于第一种衍生品模式而言,由于缺乏真实持股,自然无法主张股东权利。但为何连有真实股票支撑的信托模式也无法提供投票权?

原因在于:在信托架构中,法律意义上的股东是受托机构,而非代币持有人。而多数国家的证券法规并未允许将完整的股东权利(尤其是投票权)进行分割或代持转让。因此,尽管投资者能享受股价上涨和分红收益,却难以获得真正的“股东身份”。

要实现链上代币与股东名册的对接,不仅需要技术创新,更依赖监管政策的突破与制度重构。

代币化股票监管趋势

由于股票本质上属于证券,因此代币化股票同样被归类为受监管的证券类产品。

正如被业界称为“加密妈妈”的美国SEC委员Hester Peirce所言:“区块链技术虽强大,但它并不能改变资产的本质——代币化证券仍然是证券。”

当前全球监管的主要方向包括:

- 明确将代币化证券纳入现有证券法框架进行监管

- 要求平台执行严格的KYC(实名认证)与AML(反洗钱)程序

- 对发行方、交易平台及托管机构实施牌照管理

- 针对法规空白领域逐步推进立法完善

- 在部分地区设立监管沙盒,鼓励试点创新

尽管前景广阔,但合规门槛依然较高。例如,Robinhood的代币化股票正面临欧盟监管机构的审查;Kraken的xStocks服务目前仅向美国、加拿大、英国、欧盟及澳大利亚以外的地区开放。

不过,积极信号也在不断出现:Dinari成为美国首家获得经纪商牌照的代币化股票平台;Ondo通过收购Oasis Pro,成功获取了美国市场的交易经纪商、另类交易系统(ATS)及过户代理等多项关键资质。

总结

当前的代币化股票已在价格表现和收益分配等经济层面与传统股票高度趋同,但在法律权利层面(特别是投票权)仍有明显断层。所有主流平台均明确提示:代币化股票 ≠ 股权所有权。

然而,作为链上原生资产,它带来了传统股票难以企及的新特性:更高的流动性、跨时区7/24交易、与DeFi生态的无缝集成与可组合性,极大提升了资产的使用效率与金融创新空间。

正如前文引用的两大权威机构预测所示,资产代币化正处于爆发前夜,预计未来五至十年将迎来指数级增长。作为资本市场中最成熟、体量最大的资产类别之一,股票的链上化进程势不可挡。

对于加密投资者而言,除了参与代币化股票交易,更应关注整个RWA赛道的技术演进、合规进展与生态布局,把握这场传统金融与区块链融合的历史性机遇。

至此,本文关于代币化股票的概念解析及其不同模式的技术与权益差异就介绍完毕。更多相关内容欢迎查阅本站往期文章或持续关注后续更新。

以上就是什么是代币化股票?不同模型的技术与权益差异详解的详细内容