医疗美容产业招商清单:华熙生物、昊海生科、华东医药等最新投资动向【附关键企业名录】

爱美之心人皆有之,在追求美丽的路上,行业迎来了重大发展机遇。

据国家市场监管总局消息,市场监管总局、公安部、商务部、国家卫生健康委、海关总署、国家税务总局、国家网信办、国家中医药管理局、国家药监局、最高人民法院、最高人民检察院等十一部门在2023年5月联合印发《关于进一步加强医疗美容行业监管工作的指导意见》(以下简称《指导意见》),明确要求将医疗美容诊疗活动、涉医疗美容经营活动疗美容行业监管工作以及医疗美容用药品医疗器械等纳入综合监管重点事项,有助于明确监管重点,保持对行业乱象的监管压力常在。

此外,2024年3月28日,汇成医美教育创始人孙多勇首次提出中国医美行业重要发展战略:" 四新 " ——新品类、新人群、新区域、新模式 , 并对 " 四新 "理论进行阐述。此外,对于发展较为滞后的下游产业 , 未来有可能通过人工智能与大数据的深度融合 , 产业数字化进一步升级。随着IP时代的到来 , 企业家和企业IP的塑造也会成为推动行业发展的重要软实力。

随着各地政府对招商引资的重视程度不断上升,政策的重大变化也为医疗美容产业的发展指明了方向,为各地政府的招商引资提供了新的机遇。

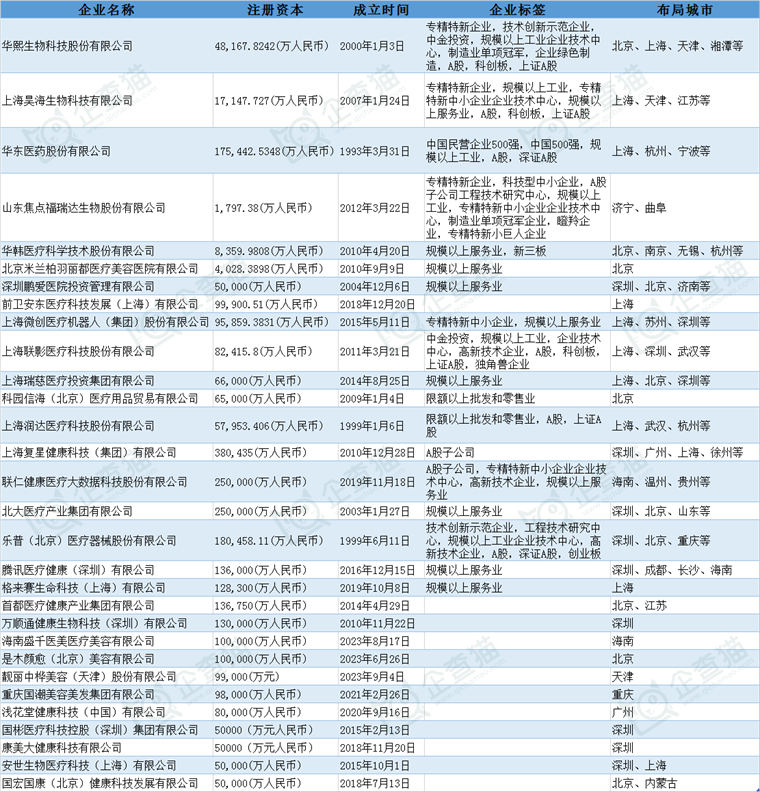

当前国内医疗美容产业主要企业的动向如何呢?

综上来看,医疗美容行业主要企业有华熙生物、昊海生科、华东医药等。

近年来,美容注射剂市场历来以每年10%以上的速度增长。麦肯锡研究表明,如果制造商和供应商利用潜在趋势,未来五年,全球美容注射剂市场每年可能增长12%至14%。

“颜值经济”盛行下的行业格局将如何发展?美呗创始人兼集团CEO龚连胜预测医美市场细分领域将逐渐增加,非手术类逐渐成为主流。

在如此广阔的市场推动下,医疗美容产业蓬勃发展。目前,华熙生物已成为医美领域的巨头。

华熙生物科技股份有限公司

华熙生物成立于2000年01月03日,法定代表人赵燕,于2019年11月6日在上海证券交易所上市,证券类别是上交所科创板A股。

作为一家知名的生物科技公司和生物材料公司,华熙生物主要聚焦在功能糖、蛋白质、多肽、氨基酸、核苷酸、天然活性化合物等生物活性物开发和产业化应用。

功能性护肤品业务是华熙生物的主营业务,一度占主营业务收入的7成,旗下四大品牌依次为润百颜、夸迪、米蓓尔、肌活。

2024年2月公布的业绩显示,华熙生物2023年实现营收60.81亿元,同比下滑4.37%;归母净利润约5.87亿元,同比下降39.5%;扣除非经常性损益后的归母净利润4.87亿元,同比下降42.85%;加权平均净资产收益率8.26%,大幅下降7.49个百分点。

我国医疗美容行业发展前景及趋势预测

根据《2021年医美行业白皮书》,2021年国内医美市场规模前十城市依次为上海、北京、深圳、成都、广州、杭州、重庆、南京、青岛和西安,上海超越北京成为消费十强城市中排名第一,市场规模前十城市仍被一线及新一线城市占领。

从以上排名可以看出,中国医疗美容消费大多来自一线城市或新一线城市。从渗透率来看,2021年,中国一线城市医疗美容渗透率达22.2%,二线城市渗透率为8.6%,三线城市医美渗透率仅为4.3%。尽管医疗美容在中国更发达地区的渗透率较高,但由于人口基数较大的因素,低线城市的医疗美容消费人口正在迅速追赶,市场潜力较大。

在需求侧,随着国民可支配收入的稳步提高,在消费升级、数字营销的趋势下,中国消费者对医美的接受程度逐渐提高,医美行业需求加速释放;在供给侧,商业化医疗美容产品不断推陈出新,医美行业提供的产品和服务内容不断得到丰富。中国医美行业高速发展,与日本、美国和韩国相比,中国医美项目渗透率较低,未来增长空间广阔。预计到2028年,我国医疗美容行业市场规模将达到5071亿元。

前瞻产业研究院预计未来医疗美容行业格局将逐渐由分散走向集中,消费者也将向头部机构靠拢,头部医美机构将有更多发展机会,市场集中度得到提高;从产品市场看,轻医美项目因其安全、无痛等特点,将受到更多消费者青睐;行业规范方面,中国对医美行业的监管规范不断加强,标准和政策出台,医美市场发展将更加规范化和标准化。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《中国医疗美容行业市场需求预测与投资战略规划分析报告》

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。